⚪ 摘要

越南是中国在东南亚国家中第一大贸易伙伴,中国也是越南第一大贸易伙伴。越南的贸易增长模式是通过与中国、韩国、中国台湾及日本,在生产和贸易环节分工协作,最终实现对美国大规模出口和贸易顺差。RCEP的生效为中国与越南及东南亚的经贸合作打开了更广阔的空间。

中国和越南的双边贸易高度互利互惠,而且互补性相当强。中国在大部分初级产品和中间产品类别上能够给越南提供重要的资源和产品支持,越南在植物产品(主要是水果)和原材料、矿产品及能源(主要是天然橡胶,木业,化肥和原油,金属,煤炭,皮革)等方面对中国的出口具有比较优势。

纺织服装和机械产品是中越南双边贸易当中最重要的两大品类,也是中国和越南均具备一定国际竞争力的行业,在国际分工当中既有竞争又有协同,RCEP协定又进一步放宽市场准入,未来合作空间相当可观。纺织服装行业的产业合作,将显著带动全产业链上下游产品的双向贸易整体扩张和增长,以及中国企业在越南及东南亚其他国家的投资加码。机械行业通过深化合作,加强产业链协同,也将继续扩大双边的贸易和投资增长。

综合前述分析,提出以下具体建议:政府持续深入做好面向企业的配套公共服务;主动扩大越南优势品类的进口;中国的龙头企业顺应产业升级和产业链转移的趋势,主动在越南等东南亚国家加快直接投资,布局产业链的上下游产能,提升产品的国际竞争力。

越南是东南亚国家中对外贸易增长最快的国家,而且越南的革新开放从时间点上比中国的改革开放要晚8年,在发展对外贸易、吸引外国直接投资和积极参与全球/区域经贸合作等多方面的发展轨迹与中国有一定相似。越南是中国在东南亚国家中第一大贸易伙伴,中国也是越南第一大贸易伙伴。RCEP的生效为中国与越南及东南亚的经贸合作打开了更广阔的空间。另一方面,2022年中国的对外贸易面临的国内和国际环境日趋严峻和复杂,叠加去年高基数的影响,稳外贸目标遇到比较大的挑战。

本报告通过对越南经贸发展,中-越双边贸易,中国、越南在全球贸易中竞争优势的综合分析,探讨RCEP框架下中国与越南经贸合作的增长潜力和发展前景。

越南外贸和外资发展的现状和特点

1986年革新开放以来,越南从实际情况出发,学习中国经济发展和改革经验,走上外向型经济发展的道路。对外贸易从逆差逐步转向顺差,对经济增长的贡献度也快速提高;外国直接投资的法律和政策经多次改革和优化,引进外资的项目数和注册资本规模从1988年的37个项目和3.4亿美元增长到2021年的2723个项目和311.53亿美元。越南成为联合国贸发组织评价的“东盟最具外资吸引力的国家”。

2021年,中国的外贸规模和实际利用外资规模大约是越南的9倍左右,越南的外贸规模大致与中国2002年水平接近,外国直接投资的规模比中国1993年水平低78亿美元。

1.外贸增速高于中国 外贸依存度超过200%

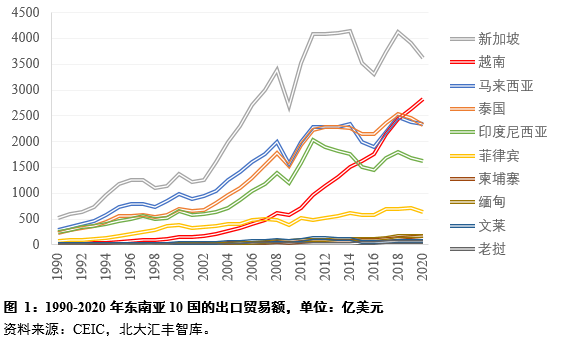

东南亚地区当中越南是对外贸易发展最快的国家。1990-2020年,越南的出口规模从24亿美元增长到2827.3亿美元,在东南亚地区仅次于新加坡排名第二,越南的进口规模从27.5亿美元增长到2627.5亿美元,同样仅次于新加坡排名地区第二。1990-2020年,越南的对外贸易依存度[1]从80%提高到201%,是东南亚地区第二高,开放程度仅次于新加坡。

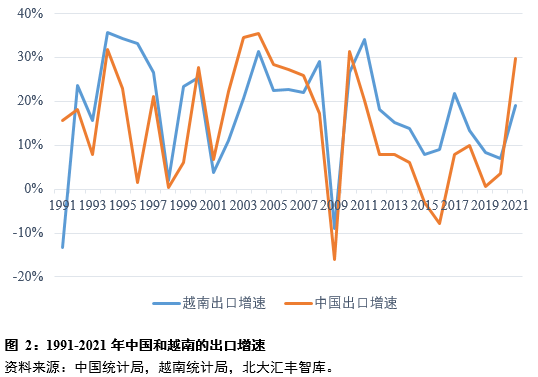

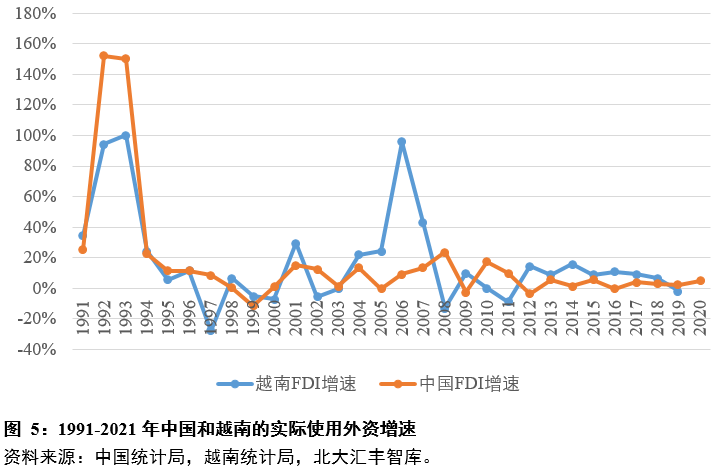

2021年越南的外贸总额是6685.5亿美元,中国的外贸总额是60497.5亿美元,中国大约是越南的9倍。中国和越南均在较长时间内保持了较高的出口增速,1991-2021年越南平均增速为17.2%,高于中国13.2%的增速,而且两国贸易增速表现出较好的同步性,反映出两国采取类似的外向型发展战略,因而受国际需求的周期性冲击时表现也高度近似。

2.外国投资产业是出口增长的主要贡献来源

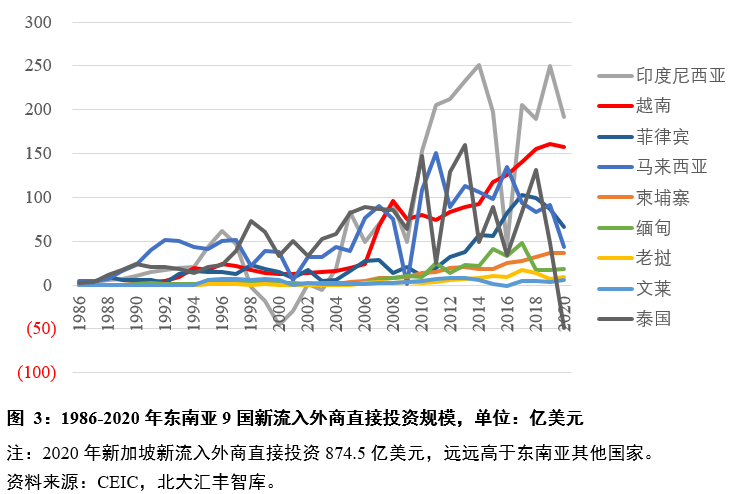

1990年,越南外国直接投资的净流入量是1.8亿美元,在东南亚10国中排名第五,2020年,越南外国直接投资的净流入量是158亿美元,在东南亚10国中排名第三,仅次于新加坡和印度尼西亚。根据世界银行的数据,自1990年以来,越南每年新流入的外国直接投资规模平均达到GDP的6%,是全球平均水平的两倍多,这个比例在东南亚10国中仅次于新加坡和柬埔寨,排名第三。

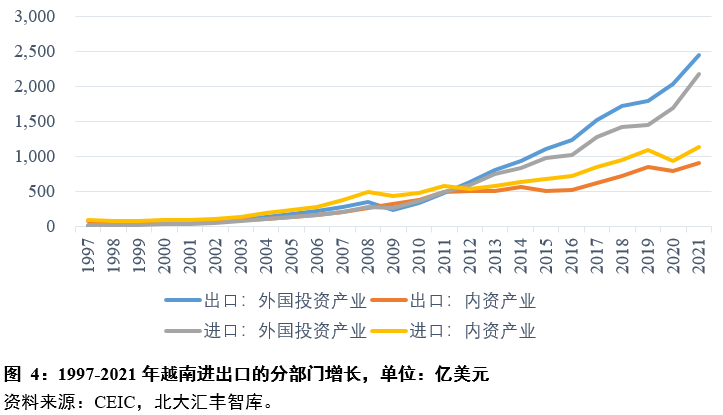

外国投资产业(FDI相关企业)是越南对外贸易的最主要组成部分和贸易增长的主要来源,并且外国投资产业的出口增长快于进口增长,持续贡献贸易顺差;而内资产业则进口增长快于出增长,持续贡献贸易逆差。2012年之前,内资产业是对外贸易的主要组成部分,从2012年开始,外国投资产业(FDI相关企业)的进口和出口同步飞速增长,2021年越南的出口贸易中,外国投资产业贡献了73%,进口贸易中外国投资产业贡献了66%。

2021年越南实际利用外资规模197亿美元,中国实际使用外资规模达到历史新高的1734.8亿美元,大约是越南的8.8倍。中国和越南的外商直接投资增速也是全球名列前茅的,1991-2021年越南平均增速为13.6%,略高于中国13.1%的增速,同样两国吸收外国直接投资的增速也表现出相当高的同步性。

3.中国、美国是越南最重要的贸易伙伴

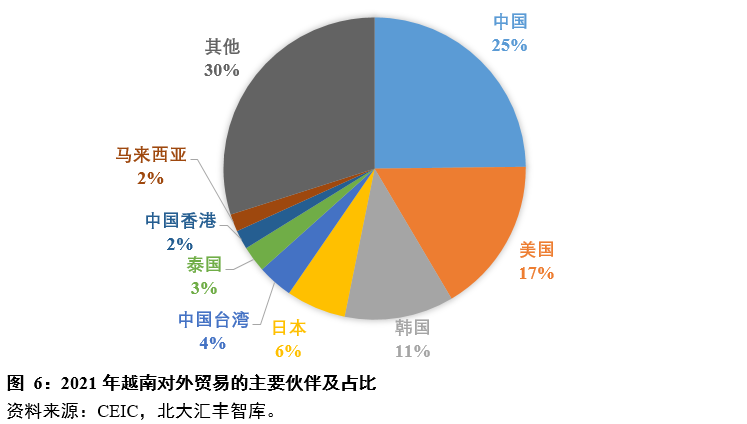

越南的贸易伙伴主要是亚太经合组织成员,而且过去三十年对外贸易的增长也主要体现为与亚太经合组织成员之间的贸易快速增长。2021年,越南的前5大贸易伙伴(中国、美国、韩国、日本和中国台湾),合计占对外贸易总额的63%。

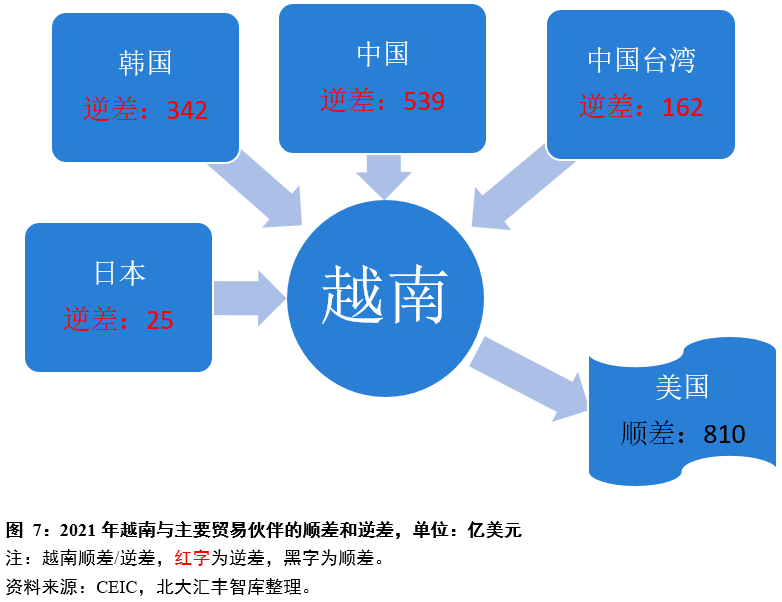

中国是越南的第一大贸易伙伴,也是越南的第一大进口贸易伙伴和最大的贸易逆差国。1995年越南从中国进口额仅为3.3亿美元,2021年进口额提高到1098.7亿美元。中国与越南之间贸易规模的提升是伴随两国双边和多边贸易协定的落地实施而不断提速的,其中1991年《中华人民共和国政府和越南社会主义共和国政府贸易协定》生效,1998年《中华人民共和国政府和越南社会主义共和国政府边境贸易协定》生效,中国和越南分别于2001年和2007年加入世界贸易组织,根据2002年签署的《中国-东盟全面经济合作框架协议》,2005年中国和东盟10国开始正常轨道产品的降税,2020年已完成关税减免路线图。

越南向美国的出口额从1995年0.95亿增长到2021年962.9亿美元,美国是越南的第一大出口贸易伙伴,也是越南最大的贸易顺差国,而越南是美国的第十大贸易伙伴。最主要的原因是1995年美国与越南关系正常化后,越南稳定的政治经济环境、劳动力成本优势以及与东盟和世界其他地区的自由贸易协定安排,吸引了诸多外国制造业企业纷纷在越南投资建厂,进而带动了对美国的出口增长。

越南对美国的出口主要集中在机械、设备、工具和备件。2016-2020年期间,越南机械、设备、工具和备件向美国市场的出口平均每年增长54.8%。机械、设备、工具及零部件对美国市场的出口额占比,也由2016年的21%上升至2020年的44.9%。另外越南对美国的主要出口商品还包括纺织品、手机、电脑、电子产品及零部件、鞋、木制家具等,比如越南出口的1/3以上的鞋类产品销往美国,约36%的木制家具出口到美国。

2018年的中美贸易战导致双方关税大幅上升,中美两国企业均开始谋求适应性调整自身供应链布局,增加从其他国家,特别是越南的商品贸易,而缩减中美直接的贸易流。同时中国企业也更加重视对越南及其他东南亚国家的直接投资,截止2021年中国在越南的注册外国直接投资存量为213.38亿美元,排名第七。

图6数据清晰的展示了,越南通过与中国、韩国、中国台湾及日本,在生产和贸易环节分工协作,最终实现对美国大规模出口和贸易顺差的基本事实。2022年正式生效的RCEP,越南也是第一批生效国家,RCEP给外资企业在越南的区域内投资布局和贸易规划打开了更开阔的发展空间。

4.机械和运输设备、杂项制品是贸易增长的主要品类

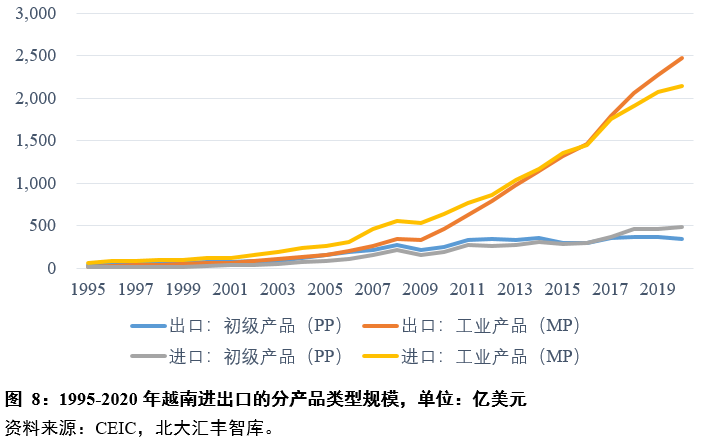

在2001年之前,越南出口当中,初级产品(食品、非食用、矿物燃料、油脂等)规模高于工业产品(化学品、工业制成品、机械和运输设备、杂项制品等),2001年之后工业产品贸易增速显著高于初级产品。自2016年开始,工业产品的贸易实现了持续的贸易顺差。越南进出口贸易的产品结构升级也反映了越南经济增长和工业化进程的重要成绩。

出口的主要品类是机械和运输设备、杂项制品(家具/寝具/玩具/运动或游戏用设备/办公用品等)与工业制成品(按原料分类,轻纺产品、橡胶制品、矿冶产品等),进口的主要品类是机械和运输设备、工业制成品(按原料分类)与化学及相关产品。

进出口的商品结构显示,越南在杂项制品(家具/寝具/玩具/运动或游戏用设备/办公用品等)的出口竞争力持续增强,是最大的贸易顺差贡献项目;机械和运输设备方面出口和进口同步快速增长,相关行业的国际竞争力也在持续提升,2008年机械和运输设备的逆差达到历史最大的150.57亿美元,之后逆差逐步缩小,在2018年转为顺差。

中国-越南经贸合作的特征与发展趋势

越南的革新开放从时间点上比中国的改革开放要晚8年,对外贸易的政策和制度改革,从中国吸取了相当多的经验。两国之间的贸易发展也比较客观的反映了两国在产业发展和经济增长过程中,一方面取长补短,另一方面在合作中共同实现快速增长的实际情况。

1992-2021年,中国-越南的双边贸易规模保持年均28%的高速增长,远远高于同期越南对外贸易15%和中国对外贸易13%的增速,可见两国在贸易方面的增长高度互利互惠,而且互补性相当强。

按照中国海关总署的统计数据,1992年中国越南的贸易规模仅为1.8亿美元,中国贸易顺差3000万;2021年中国越南的贸易规模已经达到2302亿美元,中国的贸易顺差达到456.6亿美元。中国是越南的第一大贸易伙伴,也是越南的第一大进口贸易伙伴和第二大出口贸易伙伴。越南是中国的第七大贸易伙伴,第四大出口贸易伙伴和第十大进口贸易伙伴。

2007年越南加入WTO之后,中越贸易的增长显著提速。2010-2014年,中国对越南的出口年均增速高达31%,中国的贸易顺差也在2014年达到438亿美元的历史最高水平。2014-2018年,中国对越南的出口增长显著放缓,同时进口保持快速增长,因而贸易顺差从438亿缩减至199亿美元,从2019年开始,中国对越南的出口重新恢复增长,两国贸易顺差在2021年达到456亿美元再次创出历史新高。

中国和越南在加入世界贸易组织后,以及在中国-东盟自由贸易区的关税减让安排之下,进口关税的下降幅度也很显著,以机械和运输设备为例,2020年中国的最惠国进口关税为2.36%,比2001年水平降低了79%,2020年越南的最惠国进口关税为3.48%,比2001年水平降低了82%,对于促进中越双边贸易也起到了重要作用。

1.双边视角:中国-越南贸易的互补性突出

2008-2021年,中国向越南出口与中国从越南进口的商品在大部分初级产品和中间产品类别上,中国的贸易盈余持续扩大,体现出明显的互补性(中国在这些类别的产业上能够给越南提供重要的资源和产品支持),同时在纺织产品、机电产品和贱金属及其制品类别上,越南也开始体现出(与中国相比)越来越强的竞争力。此外,植物产品(主要是水果)和原材料、矿产品及能源(主要是天然橡胶,木业,化肥和原油,金属,煤炭,皮革)是越南具有比较优势的出口产品类别。

机电产品(机电、音像设备及其零件、附件)稳居中越双边贸易的第一位,2021年在中国对越南出口贸易中的比重为44.4%,在中国从越南进口贸易中的比重高达70%。中国出口越南的机电产品占比从2016开始显著提升,中国从越南进口的机电产品占比则是自2008年的16.5%连续多年快速提升至2021年占七成,这是中国与越南在机电产品相关产业上生产贸易合作日趋密切的一个客观写照。

纺织产品(纺织原料及纺织制品)的占比在中越双边贸易中处于第二位,2021年在中国对越南出口贸易中的比重为12.9%,在中国从越南进口贸易中的比重为6.2%。中越纺织产品在双边贸易中的占比先上升后下降,在2012年中国向越南出口占比曾高达33%,比机电产品高出7.6个百分点,2013年至今,中国向越南出口的纺织产品占比一路下降,是纺织制衣产业链当中劳动密集型的环节从中国向越南逐步转移的佐证。

2.全球视角:中国与越南竞争的焦点是纺织服装和机电设备

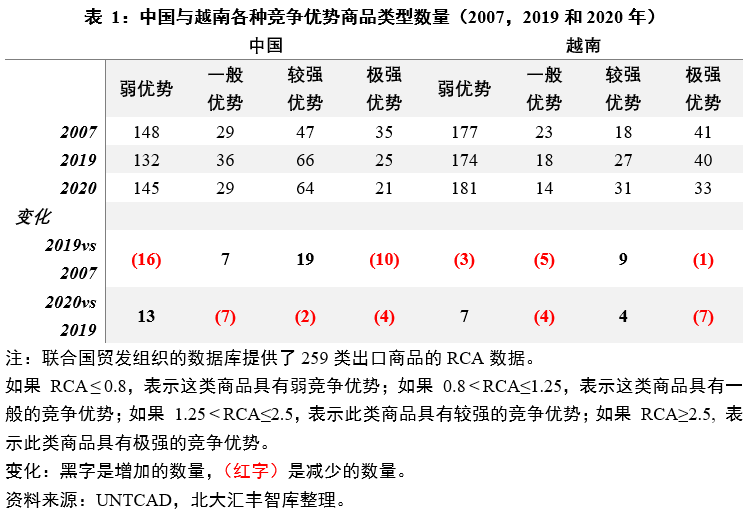

我们利用联合国贸发组织的贸易数据,借助2007-2020年中国和越南的显性比较优势指数[2](RCA)对中国和越南在主要贸易品类上的优势和劣势进行了纵向和横向比较。

在纺织服装、鞋帽箱包品类,中国和越南都具备极强的国际竞争力,越南具有一定的相对优势;在机械和运输设备品类中,中国在办公室机器和自动数据处理仪器,电信和录音及音响设备和仪器,电气机械、仪器及零件品类中相比越南有一定的领先优势,越南在紧紧追赶。2007-2020年,越南在纺织服装,鞋靴箱包,办公机械及自动数据处理设备,电信及声音设备的部分品类上实现了对中国比较优势的超越,在纺织产品、帽类,办公机械及自动数据处理设备,光学仪器及设备的部分品类上迅速缩小与中国的差距。

▶ 中国和越南贸易竞争力持续增强,新冠疫情对中国负面冲击相对大

中国和越南在国际贸易中具有比较优势的商品种类不断提升,竞争力也在持续增强。总体比较,中国和越南在全球贸易当中具备一定比较优势的商品数量都在增长,而且中国具备一定比较优势商品占比在44~49%,越南具备一定比较优势商品的比例在30~33%,这和中国更为完整的制造业体系和在全球制造业当中的重要性提升也是一致的。

2007-2019年,中国具有极强和较强比较优势的商品类型数量从82上升至91,其中较强优势的商品类型数量增加了19个,而越南具有极强和较强比较优势的商品类型数量从59上升至67,其中较强优势的商品类型数量增加了9个。具有弱优势的商品类型数量,中国从148个下降为132个,越南从177个下降为174个。

比较2019和2020年,新冠疫情对两国具有比较优势的商品类型数量均有明显的负面冲击,2020年中国的疫情相对更严重,因而受到的负面冲击相对大(一般竞争优势、较强竞争优势和极强竞争优势的商品类型数量均出现了下降)。为了集中讨论商品和产业比较优势的变化,最新的商品RCA指数主要使用2019年数据。

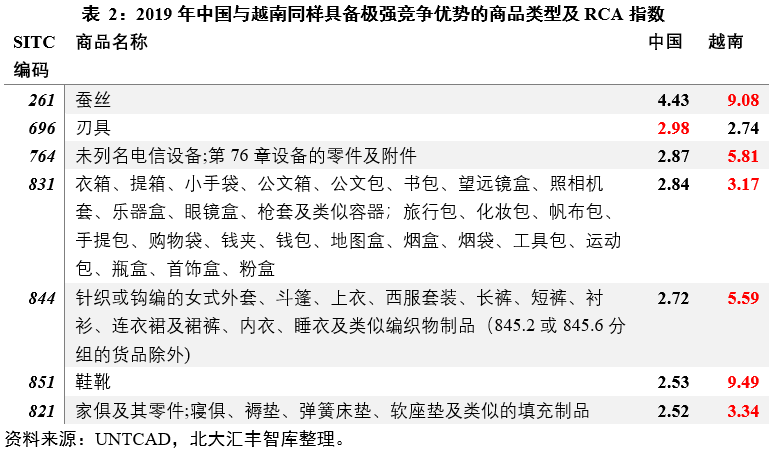

▶ 纺织服装、鞋帽箱包类越南强于中国,办公机械和电信设备越南追赶中国

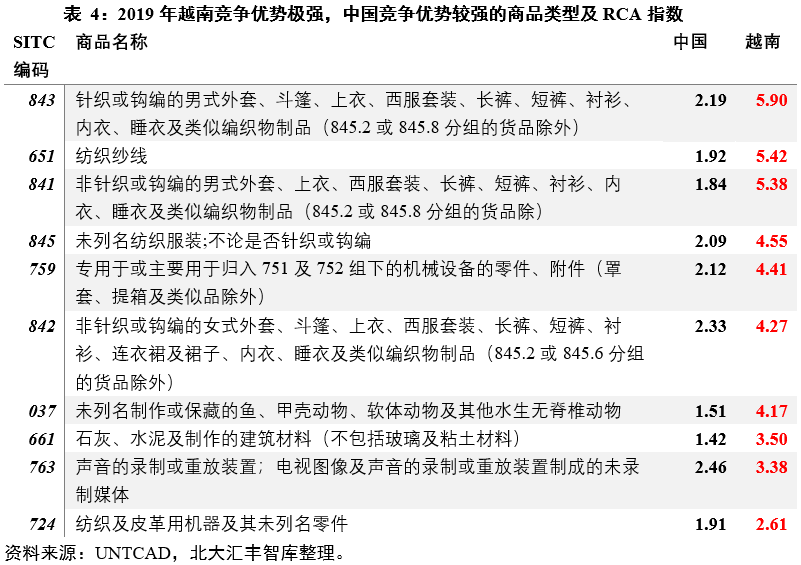

中国与越南同时具备极强竞争优势的商品类型有7类,其中刃具(SITC编码696)中国的RCA指数略高于越南,其余6类(蚕丝;电信及声音设备的零件及附件;箱包;服装;鞋靴及家具)中国的RCA指数均低于越南。中国和越南在上述品类的商品贸易中是直接的竞争关系,而且越南还具有一定的相对优势。

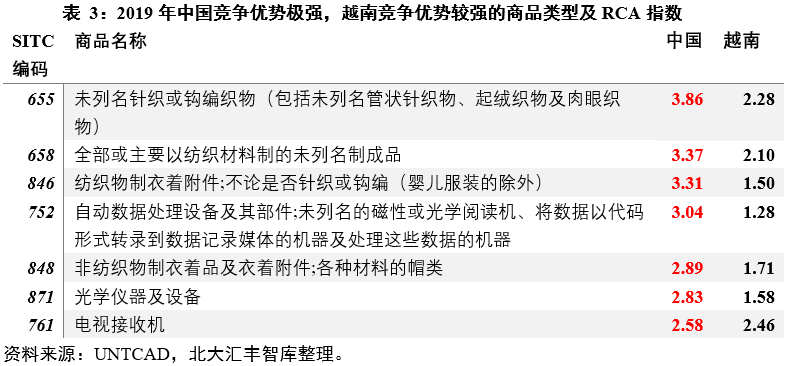

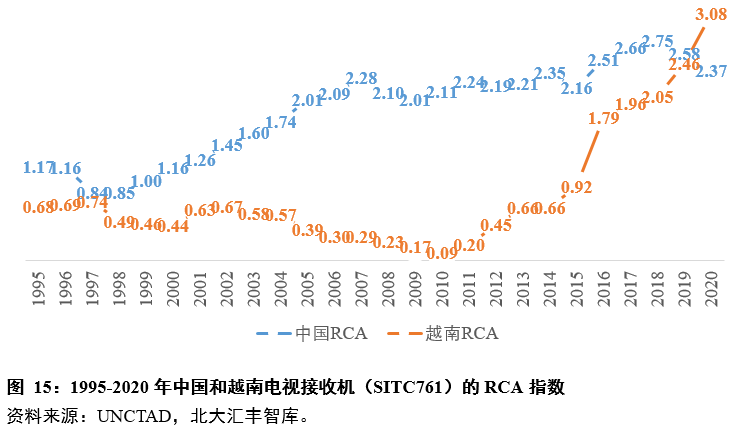

中国具备极强竞争优势的商品类型,而越南具有较强竞争优势的商品类型也有7类,其中电视接收机(SITC编码761),越南和中国的RCA指数已经非常接近;纺织产品及附件、帽类(SITC编码655,658,846,848),越南和中国的RCA指数的差距不大,追赶的时间不会很长;办公机械及自动数据处理设备,光学仪器及设备(SITC编码752,871),越南和中国RCA指数之间有一定的差距,追赶需要更长的时间。在上述品类的国际贸易中,中国目前还有一定的相对优势,而越南则在紧紧追赶中国。

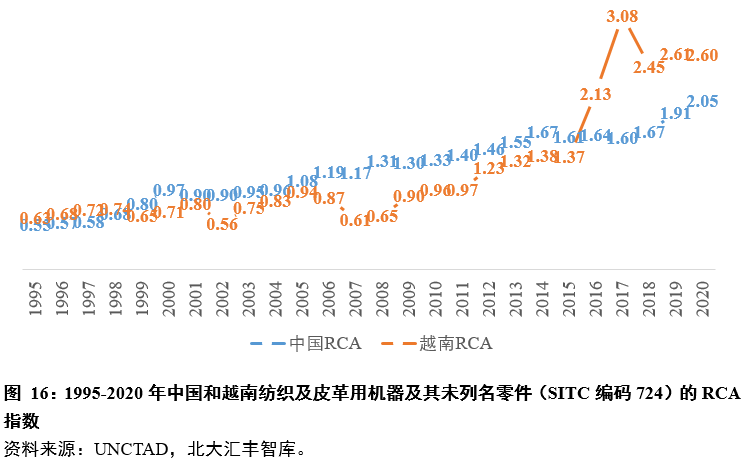

越南具备极强竞争优势的商品类型,而中国具有较强竞争优势的商品类型有10类,其中纱线、纺织产品及服装(SITC编码843,651,841,845,842),办公机械及自动数据处理设备的零件和附件,电信及声音设备(SITC编码759,763),越南RCA比中国高出2,具有一定的相对优势;纺织及皮革用机器及其未列名零件(SITC编码724),越南和中国的RCA指数差距不大;石灰、水泥及制作的建筑材料(SITC编码661),越南也具有相对较大的优势。在上述品类的国际贸易中,越南具有一定的相对优势,而中国的相关产业则面临比较激烈的竞争。

▶ 纺织钢铁、机械建材直面竞争,制造业、原材料矿业能源互补明显

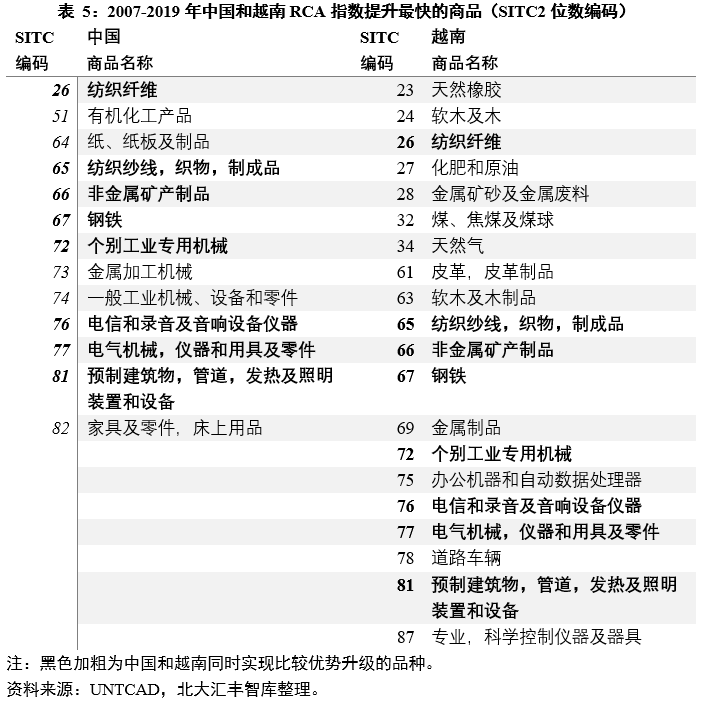

2007-2019年中国和越南RCA指数的提升,反映了两国不断积累比较优势的商品和所属行业。按照SITC2位数编码,中国在13个商品类别上实现了RCA指数的升级(从弱优势、一般优势升至较强优势和极强优势),越南在20个商品类别上实现了RCA指数的升级,其中8个商品类别上与中国齐头并进,主要是纺织产品(纤维、纱线、织物和制成品等),非金属矿产制品,钢铁,机械及零件(个别工业专用机械,电信和录音及音响设备仪器,电气机械,仪器和用具及零件)和建材产品(预制建筑物,管道,发热及照明装置和设备)。这些商品类别上,中国和越南两国是直接的竞争对手。

17个商品类型,中国与越南各具优势,也是未来5年中双方加强经贸合作的重点选择。余下5个中国比较优势上升的商品可以分为两类:1)部分制造业产品,包括化工产品,纸及其制品,家具及零件,床上用品;2)机械设备中的金属加工机械,一般工业机械、设备和零件。

余下12个越南比较优势上升的商品可以分为两类:1)原材料、矿业和能源产品,包括天然橡胶、木业、化肥和原油,金属矿砂及废料,煤、焦煤及煤球,天然气,皮革和皮革制品,软木及木制品,金属制品等;2)机械设备中的道路车辆,专业,科学控制仪器及器具。

在三个商品类型上中国和越南的比较优势同时取得了显著进步的,但近年来越南的RCA指数开始超过中国:(1)电视接收机(SITC编码761);(2)纺织及皮革用机器及其未列名零件(SITC编码724);(3)热离子管、冷阴级管及其他管(SITC编码776,电气机械仪器和用具的零件)。

中国-越南经贸合作的潜力分析

纺织服装和机械产品是中国和越南双边贸易当中最重要的两大品类,也是中国和越南均具备一定国际竞争力的行业,在国际分工和国际贸易当中是既有竞争又有协同的关系,2022年生效的RCEP协定全面放宽了双方的市场准入,因此未来合作增长空间相当可观。

1.纺织服装行业:双向贸易增长和境外投资提升

纺织服装行业是中国重要的支柱产业和民生产业,也是在国际市场上具备明显竞争优势的行业。2021年中国的纤维加工总量5800万吨,占全球比例超过50%,化学纤维产量6127万吨,占全球比例超过70%,纺织品服装的出口额达到3155亿美元,占全球超过1/3。同时中国也是全球总量最大、增长迅速的国内消费市场。2021年限额以上服装鞋帽针纺织品零售额同比增长12.7%,达到1.38亿美元,是出口规模的4.38倍。

从中国和越南的纺织服装贸易的双边数据中,可以明显看出,中国和越南在纺织服装的全产业链已经有良好的分工协同。2021年,东盟是中国化学纤维、纺织纱线和纺织织物的最大出口市场,其中越南占比最高,而且出口纺织纱线26.1亿美元,增速31.7%,出口纺织织物223.2亿美元,增速达到27.6%。同时中国从东盟进口服装36.3亿,同比增速为15.8%,其中从越南、印度尼西亚和泰国进口的增速超过20%。

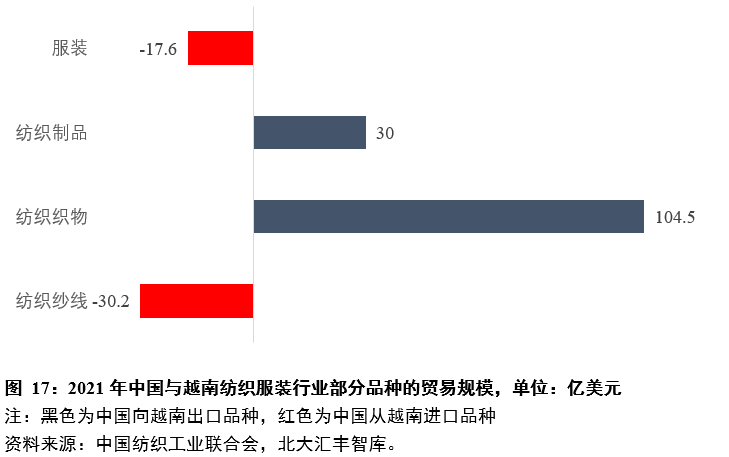

2021年中国自RCEP区域各国进口纺织纱线41.9亿美元,其中来自越南的进口30.2亿占72%;中国向RCEP区域各国出口纺织织物236.5亿美元,其中向越南出口104.5亿占44%,排在第一位;中国向RCEP区域各国出口纺织制品189.3亿美元,其中向越南出口30亿占16%,仅次于日本排第二位;自RCEP区域各国进口服装41.3亿美元,其中来自越南的进口17.6亿占43%,也排在第一位。

2022年RCEP正式生效后,RCEP区域内纺织服装产品的市场准入又有了全面和分阶段放宽,中国和包括越南在内的东盟之间大部分纺织服装产品的关税降为零,敏感类税目的税率也将至0~5%,这将进一步推动中国和越南在纺织服装行业的产业分工合作,带动全产业链上下游产品的双向贸易整体扩张和增长,以及中国企业在越南及东盟其他国家的投资提升。

2.机械行业:需求旺盛 深化合作

越南的装备制造业发展起步较晚,同时基础设施相对落后,对各种产业发展、基础设施建设的各类设备的需求均十分旺盛。2021年中国对越南的机械产品进出口总额437.7亿美元,同比增长32.1%,占中国机械进出口的4.2%,越南也是东盟国家中中国机械行业第一大贸易伙伴。

双方在RCEP的关税承诺中也同样做出了积极的表态,相比其他区域内伙伴开放程度是相当高的。越南对于中国的关税承诺表,涉及机械行业的税目2173条,协议生效后直接0关税的税目有1329条,逐步降低为0关税的税目有397条,这两类总占比79.4%。

中国机械工业有1688个税号,对于东盟10国的降税承诺1458个,可谓全面降税,其中协议生效直接0关税的税目有748条,逐步将为0关税的税目有447条,两类总占比84.0%。对于越南,中国机械行业的14个分行业中10个行业0关税占比达到90%,其中工程机械、重型矿山机械、机器人3个行业在RCEP生效后全部0关税,仪器仪表和食品包装两个行业在RCEP生效后一定年限内也将实现全部0关税。可以预期,中国和越南在机械行业领域的经贸合作在双方开放共赢的氛围下有非常广阔的成长空间。

结论与政策建议

中国、美国是越南最重要的贸易伙伴,越南的贸易增长模式是通过与中国、韩国、中国台湾及日本,在生产和贸易环节分工协作,最终实现对美国大规模出口和贸易顺差。外国投资产业(FDI相关企业)是越南对外贸易的最主要组成部分和贸易增长的主要来源。

中国和越南两国在贸易方面的增长高度互利互惠,而且互补性相当强。中国在在大部分初级产品和中间产品类别上能够给越南提供重要的资源和产品支持,越南在植物产品(主要是水果)和原材料、矿产品及能源(主要是天然橡胶,木业,化肥和原油,金属,煤炭,皮革)等方面具有出口中国的比较优势。

纺织服装和机械产品是中国和越南最主要的贸易品类,既有竞争又有协同关系。两国在纺织服装行业的产业分工合作,带动全产业链上下游产品的双向贸易整体扩张和增长,以及中国企业在越南及东南亚其他国家的投资加码。在RCEP框架下,机械行业的经贸合作既能够满足越南及区域内旺盛的机械和装备需求,同时还可以通过深化合作,加强产业链协同,继续扩大双边的贸易和投资增长。

综合中国与越南在国际贸易中的动态比较优势变化,和双方在产业发展中的竞争与协同关系,提出以下具体建议:

政府持续深入地做好面向企业的配套公共服务。在RCEP和其他自由贸易协定实施方面,企业在优惠关税政策、原产地证书申领、通关便利化、服务投资咨询、商事仲裁解决等方面面临诸多具体困难和问题,政府有关机构的咨询服务在帮助企业用好自由贸易协定,实现对外贸易和产业合作的稳定可持续发展方面能够起到关键性的指导作用。

主动扩大越南优势品类的进口,包括植物产品(主要是水果)和原材料、矿产品及能源(主要是天然橡胶,木业,化肥和原油,金属,煤炭,皮革)等,有助于缩小越南与中国的贸易逆差,同时还可以帮助越南的优势产业扩展国际市场。

越南已具备一定相对优势的纺织服装、鞋靴箱包行业,中国的龙头企业顺应产业升级和产业链转移的趋势,主动在越南等东南亚国家布局产业链的上下游产能,提升产品的国际竞争力。一方面,以越南为代表的东南亚国家通过参与多个自由贸易协定、投资保护协定等,在北美和欧盟市场准入方面有一定的国际贸易待遇优惠,另一方面,东南亚的生产布局符合客户对于低成本、稳定性、分散化供应的需求。

机械电子产品中的办公机械及自动数据处理设备,电信及声音设备,光学仪器及设备等品类,越南在不断追赶中国。中国的行业领军企业也应该尽早考虑在越南等东南亚国家进行直接投资或合资办厂,一方面可以输出资本、技术和经验,整合当地资源,另一方面也能够通过开拓东南亚地区市场,培养当地人才,积累产业合作的经验。

北大汇丰智库国际组

撰稿人:蔡荣

成稿时间:2022年6月15日

联系人:程云(0755-26032270,

chengyun@phbs.pku.edu.cn)

编辑:吴佳璇