⚪ 摘要

2021年二季度经济恢复的基础仍需巩固,结构分化依然存在。工业生产虽仍在高位,但有放缓迹象,服务业则依然存在缺口。供给因素导致原材料价格高企,挤压中下游传统制造企业尤其是民营中小企业的利润,使得制造业投资回升滞后。专项债发行偏慢也导致基建投资增速维持低位。消费恢复缓慢,增速仍低于疫情前,餐饮业才刚超过2019年同期水平。海外经济恢复对中国资本品和中间品的需求增加,继续对出口形成支撑,价格因素和内需拉动导致进口快速增长。

在去年同期基数较低的情形下,预计今年二季度GDP增长率为7.9%。与2019年二季度比,GDP两年平均增长率为5.5%,高于今年一季度的两年平均增长率5.0%,但低于2019年全年的增长率6.1%,也低于去年四季度同比增长率6.5%,显示整体经济运行趋缓。

目前实体经济遇到的主要问题一是原材料价格维持高位挤压了下游企业利润,使得投资复苏乏力。二是服务业恢复缓慢,劳动力收入增速较慢,收入差距扩大,进一步阻碍了消费回升。建议继续积极扩大大宗商品供给,加大财政政策力度,扩大对低收入群体的转移支付,缩小收入差距。

经济恢复的基础仍需巩固

2021年二季度中国宏观经济运行与前期强劲恢复趋势相比有所放缓,经济全面恢复的基础仍需巩固,结构不均衡依然存在。外部经济继续恢复对中国资本品和中间品的需求增加,出口依然强劲,带动工业生产仍维持高位,但边际上已有放缓倾向。消费仍有缺口,并且恢复速度偏低,餐饮销售才刚超过2019年同期水平。制造业投资恢复滞后,两年平均增速刚刚由负转正,与趋势有较大缺口。基建投资增速也处于低位。二季度境外输入新冠疫情病例数增加,尤其是传染性极强的“德尔塔”变异株的传入,又加剧了我国经济恢复的挑战。

根据测算,今年二季度GDP增长率为7.9%,与2019年二季度比,两年平均增长率为5.5%,高于今年一季度的两年平均增长率5.0%,但低于2019年全年的GDP增长率6.1%,也低于去年四季度GDP同比增长率6.5%,显示整体经济运行趋缓。其中,第二产业同比增长率为7.5%,与2019年二季度比,两年平均增长率为6.1%,高于2019年全年的第二产业增长率4.9%,工业生产仍处于较高水平;第三产业同比增长率为8.7%,两年平均增长率为5.2%,低于2019年全年的第三产业增长率7.2%,第三产业恢复仍然存在缺口。

由于大宗商品供给国依然受疫情影响,预计下半年大宗商品价格可能仍将维持高位震荡。境外输入疫情的反复出现将继续对线下服务业形成冲击,拖累中低收入群体就业,进一步阻碍消费回升。但下半年地方政府专项债加快发行有望拉动投资回升,海外经济恢复对中间品和资本品的需求提升也将继续支持出口增长。整体而言,下半年经济恢复趋势有望好转,但供给约束将继续对经济回升形成阻碍。

工业和服务业恢复速度均有所放缓

二季度工业生产依然维持高位,但边际上有所放缓。2021年4、5月工业增加值同比分别增长9.8%和8.8%,与2019年同期比,两年平均增长率分别为6.8%和6.6%,这一增长率依然处于2015年后的高位。与今年一季度工业增加值两年平均增长率6.8%比较,二季度尤其是5月后工业生产有所放缓。

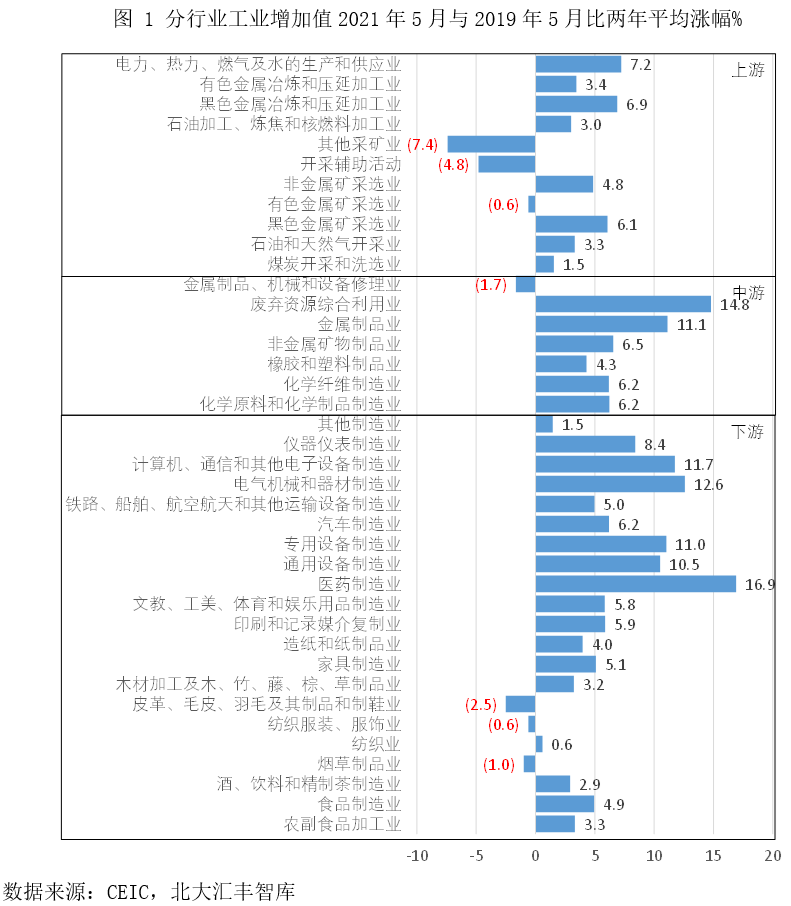

分行业看,医药和高技术产业两年平均增长率最高,而纺织业等传统产业两年平均增长率较低。从图1可以看出,下游的医药、计算机、电气设备、通用和专用设备制造等高技术行业两年平均增长率都超过10%。但纺织业、纺织服装、服饰业、皮革、毛皮、羽毛及其制品和制鞋业、烟草制品业等传统行业两年平均增长率在0附近,甚至为负值。中游行业基本维持了平稳增长,上游行业虽然价格大幅上涨,但从剔除价格后的增加值来看,两年平均增长率并不高,显示上游行业供给弹性较小。

二季度服务业修复也比一季度放缓。从服务业生产指数看,今年4、5月扣除价格因素后的服务业生产指数同比分别上升18.2%和12.5%,与2019年同期比,两年平均增长率分别为6.2%和6.6%,比今年一季度两年平均增长率6.8%相比有所放缓。服务业修复放缓的原因之一是二季度输入疫情增多限制了居民出行、购物、旅游等活动,原因之二是工业生产增速放缓对运输、仓储等服务业需求减弱。

制造业和基建投资增速较低

房地产投资仍有韧性

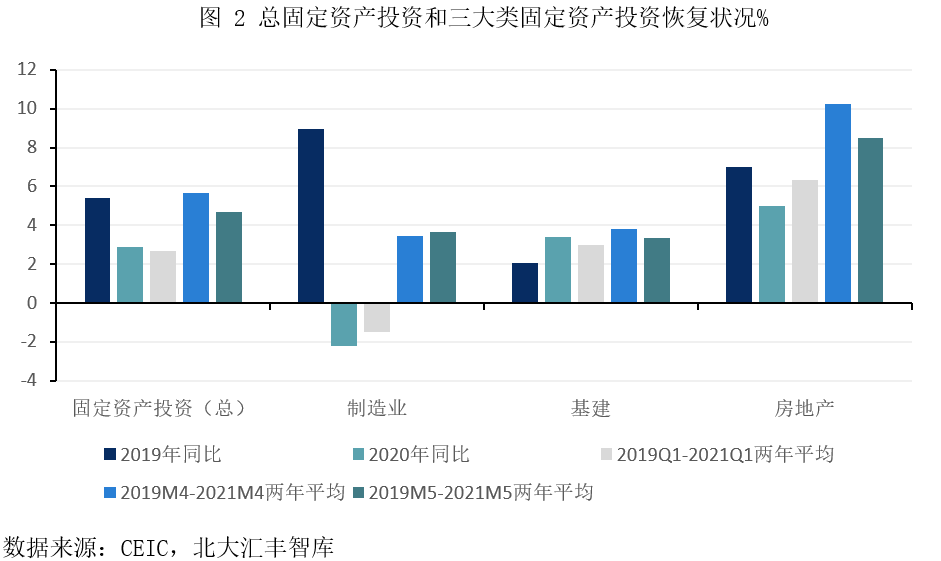

二季度固定资产投资比一季度有所恢复,但内生动力不强。制造业投资回升比较滞后,基建投资增速维持低位,仅房地产投资仍维持较高增速。

制造业固定资产投资回升比较滞后,增速波动较大(图2)。疫情过后,制造业投资恢复最为缓慢,同比增长率在去年三季度才开始转正,四季度受出口快速增长拉动,投资进一步恢复。但今年一季度制造业固定资产投资又快速下降,与2019年同期比,两年平均增长率转为负值,为-1.5%。4、5月制造业固定资产投资又有所恢复,与2019年同期比,两年平均增速重新转正,分别达到了3.4%和3.7%。

原材料价格大幅上涨和消费市场低迷使得制造业企业投资意愿较弱。去年一季度大宗商品价格大幅回落,二季度开始快速回升,在去年12月以后继续大幅上涨。原材料价格长期居高不下挤压下游传统制造业利润,例如,前5个月纺织行业利润两年平均下降3.1%,纺织服装、服饰业下降4.8%,皮革、毛皮、羽毛及其制品和制鞋业下降9.3%,家具制造业下降4%。消费市场低迷和竞争激烈又导致企业难以提高产品价格,传统制造业企业投资意愿较弱。

二季度基建投资也有所恢复,但增速维持低位。在生产基本恢复,出口形势较好的情形下,政府通过基建来拉动经济的意愿较低。并且当前大宗商品价格高企,政府更加不愿意加快基建投资来进一步推升大宗商品需求。此外,今年上半年地方债发行速度放缓,基建的资金来源也下降。4、5月基建投资两年平均增长率分别为3.8%和3.4%,增速维持在低位。

房地产投资韧性依然较强。疫情后房地产业固定资产投资恢复最快,在去年4月当月同比就已经转正,并且此后全年均维持了较高增速。今年一季度房地产业投资两年平均增速为6.3%,4、5月则分别达到了10.3%和8.5%,超过了2019年全年增速7%。去年8月后房地产调控升级,“三条红线”政策收紧了房地产企业融资,今年2月后住宅供地“两集中”政策又减缓了土地供给节奏。然而,今年房地产销售依然较好,目前房地产库存销售比仍处于过去十年的较低位置,购房需求旺盛及当前房地产库存较低仍然支撑房地产投资维持韧性。

消费仍有缺口

餐饮销售刚超过2019年同期水平

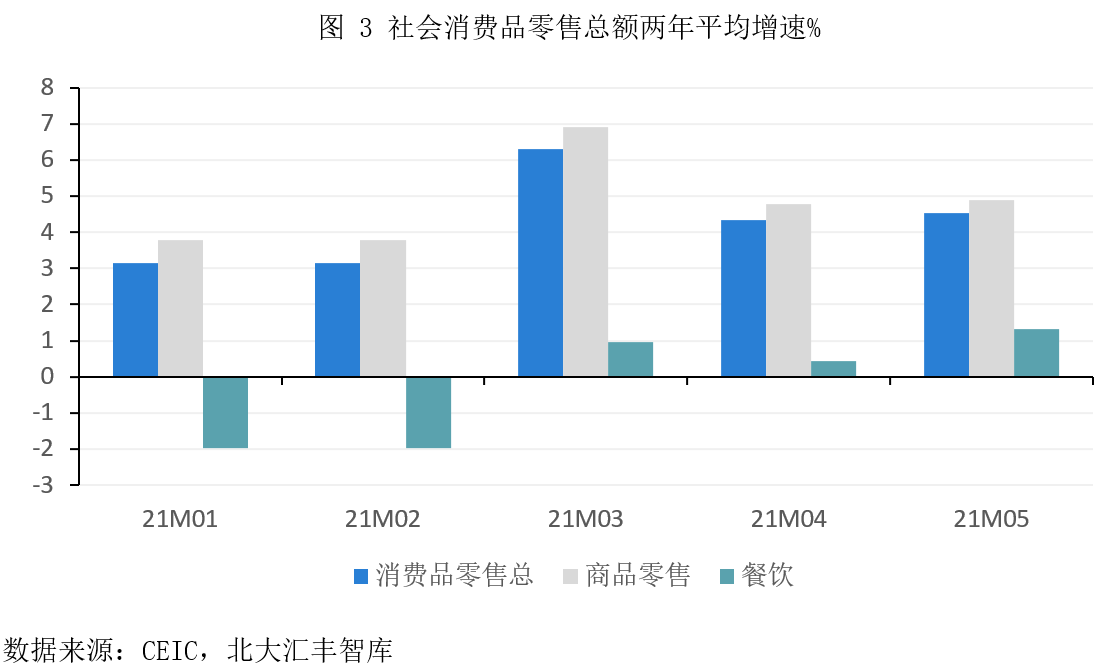

社会消费品零售总额继续恢复,但与疫情前比,增速仍然偏低,显示消费仍有缺口。疫情前2019年社会消费品零售总额全年增速为8%,其中商品零售增速7.9%,餐饮增速9.4%。而今年与2019年同期比,两年平均增速仍然较低。零售总额一季度两年平均增速仅4.2%,4、5月小幅增长到4.3%和4.5%(图3)。商品零售增速比较平稳,一季度两年平均增速为4.8%,4、5月分别为4.8%和4.9%。餐饮销售恢复较快,但刚刚超过2019年同期水平。餐饮销售一季度两年平均增速为-1.0%,4、5月分别为0.4%和1.3%,显示餐饮刚超过2019年同期水平。

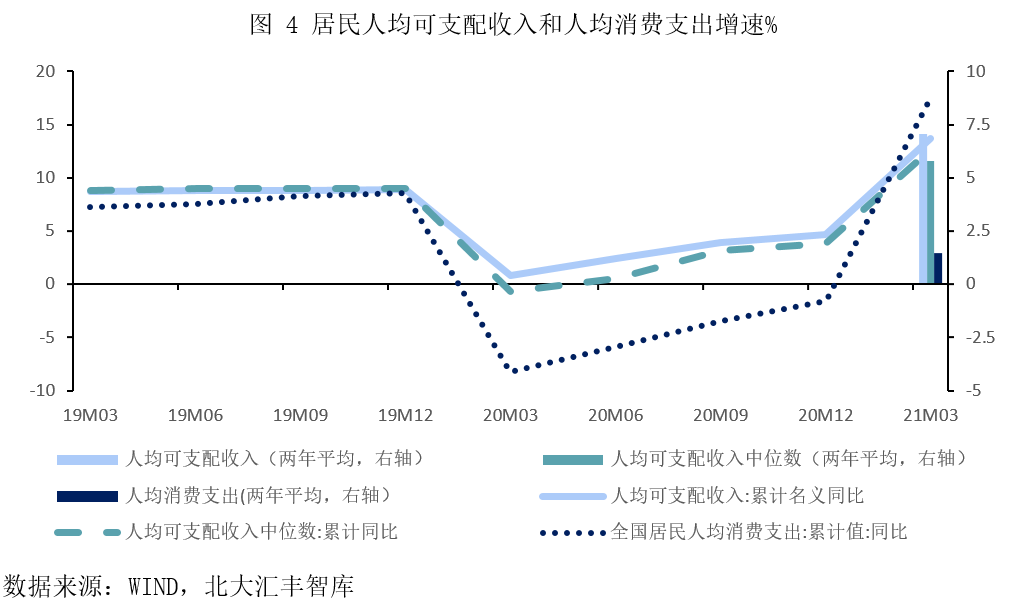

居民收入增速下降,收入差距扩大,导致消费回升乏力。从图4可以看出,今年一季度人均可支配收入两年平均增长率不足7.5%,远低于疫情前近9%的增幅。人均可支配收入中位数两年平均增长率仅5.8%,低于上述平均数的增长率,意味着大量中低收入群体的可支配收入增长速度是低于平均增长速度的,收入差距在进一步扩大。收入增速下降、差距扩大,叠加疫情的影响,消费恢复速度远低于收入恢复速度,一季度人均消费支出两年平均增长率仅1.4%,大幅低于人均收入恢复速度,也远低于疫情前增速。二季度消费品零售数据显示这一趋势仍在持续。

进出口保持快速增长

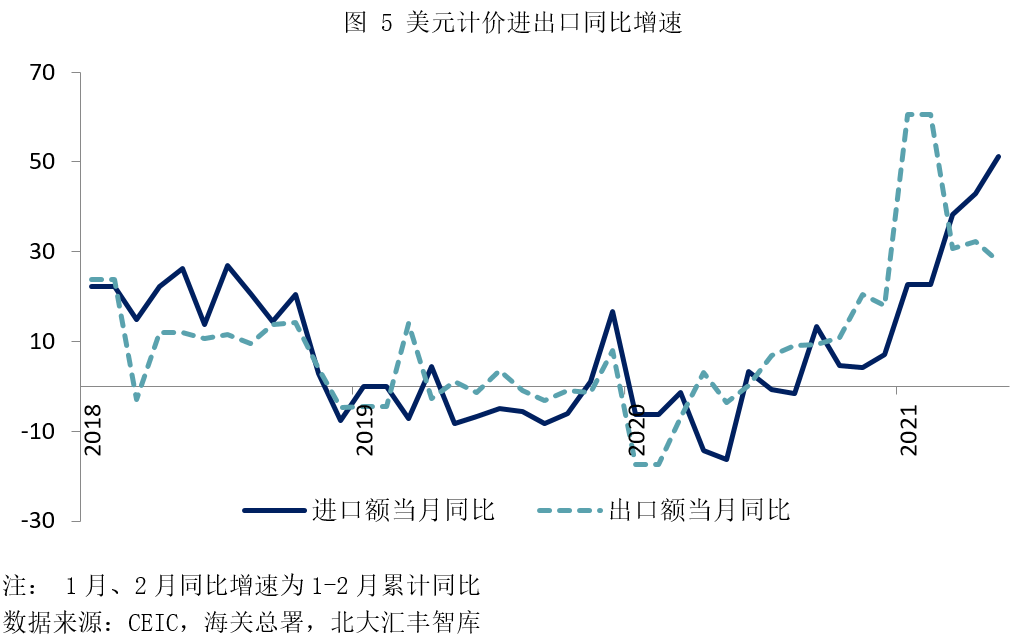

2021年4-5月出口依然快速增长。从去年二季度以来,中国出口持续保持强劲增长,屡次超出市场预期,去年占全球出口份额达到14.7%,为历史最高水平。今年以来,在全球经济继续恢复的情形下,中国出口依然维持了快速增长,一季度累计同比达到48.9%。4、5月出口同比分别为32.3%和27.9%,依然保持了快速增长。

海外生产恢复拉动中国出口的资本品和中间品增加。去年二季度以后,随着全球疫情和经济形势的变化,出口快速增长的行业也在改变。去年二季度全球疫情快速扩散,对中国防疫物资的需求激增,体现在纺织原料及产品反弹最快。二至四季度杂项制品出口高增长,这一分类主要是玩具、家具寝具等家居娱乐用品,显示国外消费恢复后对消费品的需求大幅增加。今年以来,化工产品、贱金属及制品以及机器机械、电气设备等快速增长,显示全球经济恢复过程中对中国的中间品和资本品的需求强劲。

进口增速大幅上升,基期因素占主导作用。4、5月中国以美元计进口同比增长43.1%和51.1%,原因主要是由于去年同期国外疫情快速扩散,导致去年同期进口大幅下降。剔除基期因素后进口基本平稳。

大宗商品价格上涨和内需提升也推高了进口增速。4-5月中国进口拉动最大的前五个国家和地区分别是:澳大利亚、美国、中国台湾、韩国和日本。其中从澳大利亚进口大幅增长主要是因为铁矿石等大宗商品价格大幅上涨。从美国进口大幅增长除了也有大宗商品价格上涨的原因外,还有中方仍在积极履行第一阶段经贸协议,从美国进口的玉米等农产品大幅增长。对从中国台湾、韩国和日本进口增长拉动最多的商品以机器、机械器具、电气设备及其零件和化工产品为主,显示国内需求提升对投资品和中间品的需求也在增加。

预计下半年进出口增长仍将保持平稳。在全球疫苗逐渐推广和防控手段日益成熟的情形下,第二波新冠疫情也逐渐缓和,全球经济将继续恢复,对于中间品和最终产品的需求也会继续增加。中国出口所占全球份额仍在上升,并且发展中国家受疫情影响,出口恢复比发达国家更加缓慢,我们判断下半年中国的出口优势依然存在,出口大概率保持稳定增长。在国内需求保持平稳的情形下,出口和内需有望拉动进口增长也保持平稳。

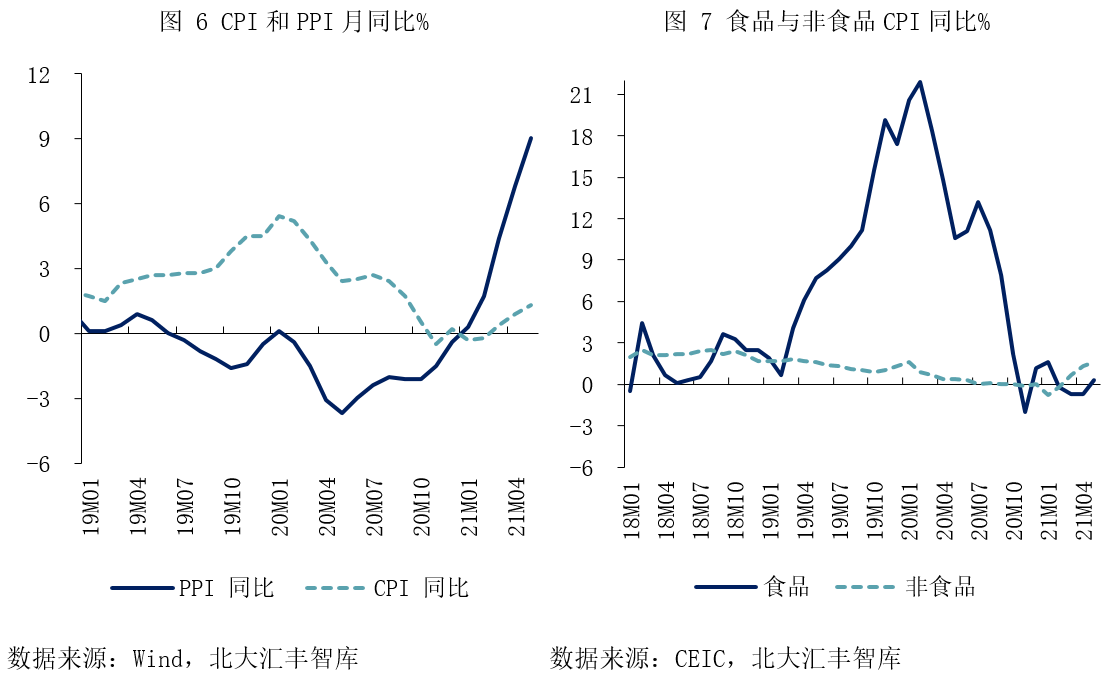

CPI保持低位,PPI大幅上升

二季度以来,CPI整体保持低位;原材料价格大幅上涨影响并逐渐向中下游传导,PPI大幅上升。4、5月CPI同比分别为0.9%和1.3%,比一季度平均值0%温和上涨,同期PPI同比分为为6.8%和9.0%,大幅高于一季度平均值2.1%。

食品类CPI受猪肉价格持续下降影响,同比处于低位,4、5月同比分别为-0.7%和0.3%。2019年受非洲猪瘟影响,生猪存栏大幅下降,使得2019年下半年以后生猪价格持续攀升,猪肉高价一直持续至2021年年初。由于生猪养殖利润高企,生猪供给持续恢复(参见2021年1月20日北大汇丰智库报告《国际食品价格大涨会传导至国内吗?》),导致今年猪肉价格持续下降。至6月18日,22省市猪肉平均价已经跌至24.72元/公斤,比去年同期下降了42.5%。目前猪料比价已经低于平衡点,生猪养殖利润已经转负,但生猪存栏数仍在增长,预计未来一个季度猪肉价格仍将维持低位,食品类CPI上涨压力很小。

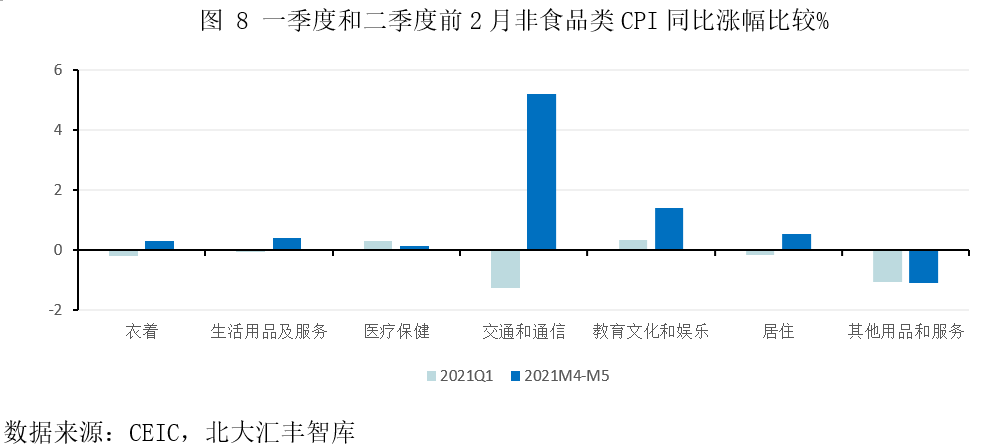

非食品类CPI则受原材料价格上涨推动,有所上升。从图8可以看出,非食品类CPI的各项中,衣着、生活用品及服务、交通和通信、教育文化和娱乐、居住这些项,今年二季度前2个月的平均涨幅都超过了一季度。尤其是交通和通信涨幅最大,同比增长率从一季度-1.3%上涨至二季度5.2%。

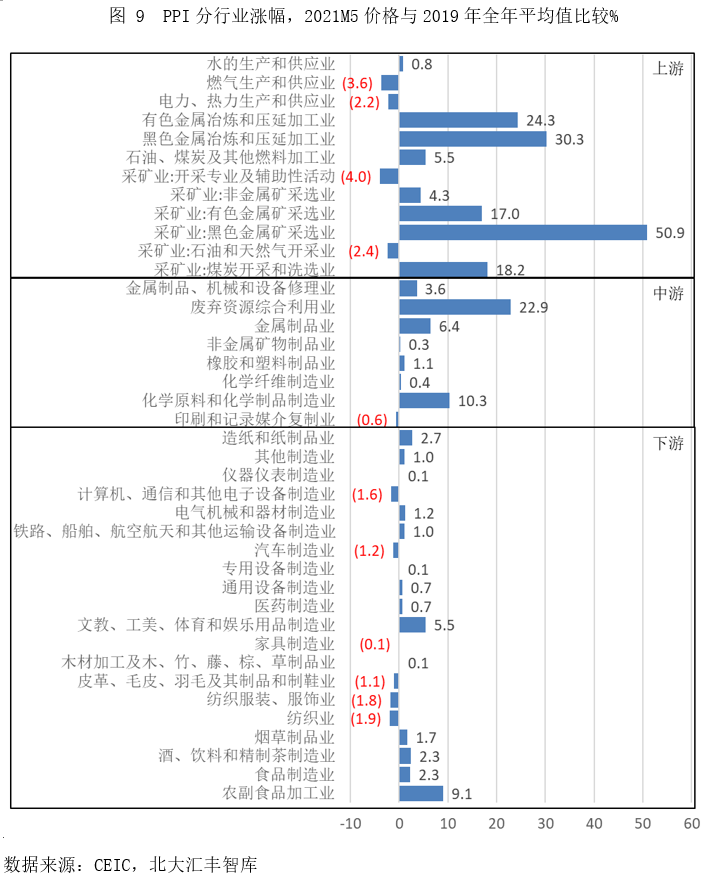

上游原材料价格大幅上涨并向中下游传导,PPI大幅上升。在全球经济继续恢复,对大宗商品的需求大幅攀升,但供给和物流仍然受到疫情的影响未能完全恢复,导致大宗商品价格大幅上涨。图9显示了上中下游各行业PPI与2019年平均值比较的涨幅,从中可以看出,与疫情前比,上游行业价格大幅上涨,并已经传导至中游部分行业,下游行业大部分涨幅较低,但也有部分行业如农副食品加工也和文教、工美、体育和娱乐用品制造业涨幅超过5%。

目前导致大宗商品价格维持高位的多方面因素依然存在(参考北大汇丰智库20210520专题报告《工业大宗商品价格或维持高位震荡》),预计在下半年工业大宗商品价格仍将维持高位震荡,PPI同比可能继续维持高位。但本次PPI向CPI的传导较弱,下半年CPI同比不会大幅增长,预计年内高点将在四季度达到,但不会超过3%。

财政政策力度较弱

货币政策依然宽松