⚪ 摘要

2021年三季度经济运行进一步放缓,主要是内需快速下行导致。生产方面,工业生产延续二季度放缓趋势,三季度进一步下行,服务业也受疫情影响,增速继续下降。固定资产投资方面,制造业投资在出口拉动下,增速较为平稳,但房地产和基建投资增速均快速下降。消费增速由升转降,尤其是餐饮零售又转为负增长。外部经济体虽然恢复趋势转弱,但出口仍有较强韧性,增速继续超预期,进口也保持较快增长。

预计今年三季度GDP增长率为4.6%,两年平均增长率4.8%,比二季度两年平均增长率5.5%低0.7个百分点,显示实体经济运行快速趋缓。8月以来地方政府新增专项债发行已经加快,对基建投资形成支撑,四季度在基建和出口拉动下,实体经济有望企稳回升,但目前限电限产对企业生产的冲击不可忽视。

目前实体经济面临的主要问题是内需不足,同时原材料价格又维持高位,建议通过财政政策发力提升内需,降低限产要求,提升上游原材料供给。建议加速在途按揭贷款发放速度,适度放松银行涉房贷款比例,以缓解恒大事件对房地产行业的冲击。疫情防疫方面,建议继续严格实施“零容忍”防疫政策。

内需快速下行

2021年三季度宏观经济运行进一步放缓,主要是内需快速下降。经济恢复的内生动力不强,结构依然不均衡。在二季度已经边际放缓的情形下,三季度工业生产快速下行,服务业增速进一步放缓。投资方面,制造业较为平稳,房地产投资和基建投资增速均快速下降。消费受疫情冲击,增速由升转降,尤其是餐饮消费又转为负增长。外部经济仍在继续恢复中,虽然恢复速度边际放缓,但对中国出口的影响并不大,出口依然维持很强韧性。

根据测算,今年三季度GDP增长率为4.6%,与2019年二季度比,两年平均增长率为4.8%,比二季度两年平均增长率5.5%下降0.7个百分点,显示经济运行快速趋缓。其中,第二产业同比增长4.5%,两年平均增长率5.2%,比二季度的两年平均增长率6.1%低0.9个百分点;第三产业同比增长4.3%,两年平均增长率4.3%,比二季度的两年平均增长率5.1低0.8个百分点。三产增速快速下降的短期因素是批发零售、住宿餐饮等线下服务业受疫情冲击,中长期因素是房地产业快速下行。

预计四季度基建投资将有望好转,出口继续保持韧性,有望带动实体经济企稳回升。四季度防控境外疫情输入的形势将更加严峻,线下服务业难以快速恢复,中低收入群体就业状况可能进一步恶化,继续拖累消费回升。但在地方政府专项债发行加快的情形下,目前基建投资已经开始好转,四季度有望继续恢复。海外经济恢复的力度可能进一步趋缓,但疫情同样也影响到其他出口国,而中国在严格执行“零容忍”防疫政策的基础上,出口竞争优势依然存在,出口将继续保持韧性。预计基建投资和出口的拉动将使得实体经济企稳回升。

工业和服务业继续放缓

三季度工业生产快速放缓。2021年7、8月工业增加值同比分别增长6.4%和5.3%,比二季度平均同比增长率9.0%大幅下降。与2019年同期比,工业增加值7、8月两年平均增长率分别为5.6%和5.5%,也比今年一季度两年平均增长率6.8%和二季度6.6%下降较多。

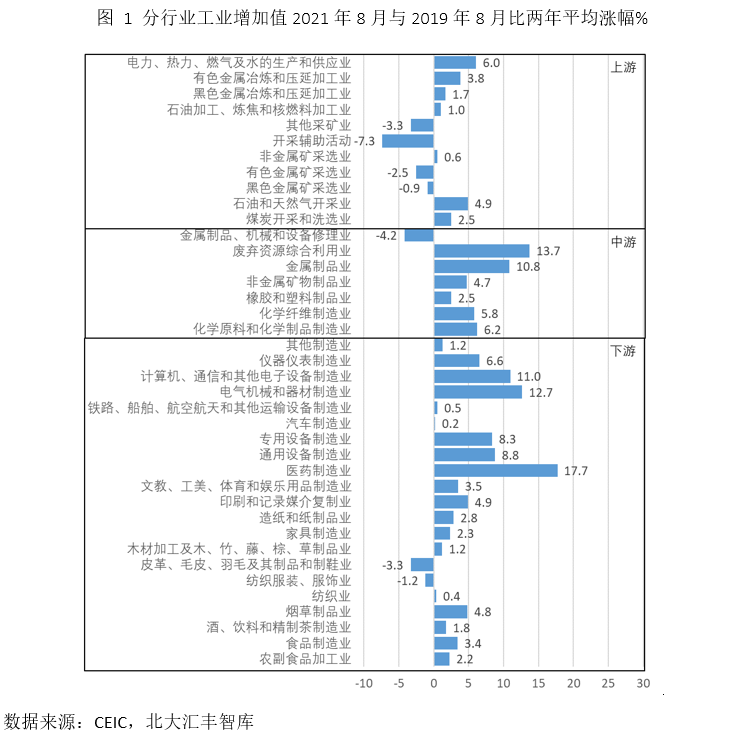

分行业看,医药和高技术产业两年平均增长率依然高增长,但纺织业等传统产业两年平均增长率较低,芯片短缺也使得汽车制造业增长率快速下降。图 1计算了今年8月各行业工业增加值相对于2019年8月的两年平均涨幅,从中可以看出,下游的医药、电气设备、计算机等高技术行业两年平均增长率都超过10%。但纺织业、纺织服装、服饰业、皮革、毛皮、羽毛及其制品和制鞋业等传统行业两年平均增长率在0附近,甚至为负值。供需两方面原因导致芯片短缺。芯片需求大幅上升,一是智能汽车以及智能物联网需求的发力对芯片的需求巨大,二是5G手机启用量远快于此前预期,三是疫情导致的居家办公,使笔记本、电视、Pad、摄像头等需求产生增长。而芯片供给也受疫情对生产、物流的影响,导致短缺严重。受芯片短缺影响,汽车制造业以及铁路、船舶、航空航天和其他运输设备制造业两年平均增长率也下降至0附近,远低于二季度5.7%的两年平均增速。中游行业基本维持了平稳增长,而上游行业由于供给限制等因素,虽然价格大幅上涨,但增长率维持低位。

限电限产政策可能对生产造成严重冲击。受动力煤、天然气等能源价格上涨,国家“双控”政策和环保等因素的影响,限电限产在全国多地展开。例如,广东电网从9月16日开始实行“开二停五”限电措施,即在一周中不限电两天,另外五天的7:00-23:00,保安负荷保留在总负荷15%以下。江苏企业普遍被要求开二停二,部分地区甚至限电15天,期间不提供工业用电,仅保留居民用电。云南、浙江等省份由于电力供应紧张,也对辖区内重点用能企业进行限电或停产。多地的限电限产政策将直接导致这些企业生产停摆,并可能再影响到下游其他企业的生产。

三季度服务业进一步放缓。7、8月扣除价格因素后的服务业生产指数同比分别为7.8%和4.8%,比二季度平均同比13.9%大幅下行。与2019年同期比,7、8月两年平均增长率为5.6%和4.4%,也低于二季度的两年平均增长率6.5%。疫情反弹和蔓延是阻碍服务业回升的主要原因,工业生产放缓也对相关服务业如仓储和运输的需求下降。

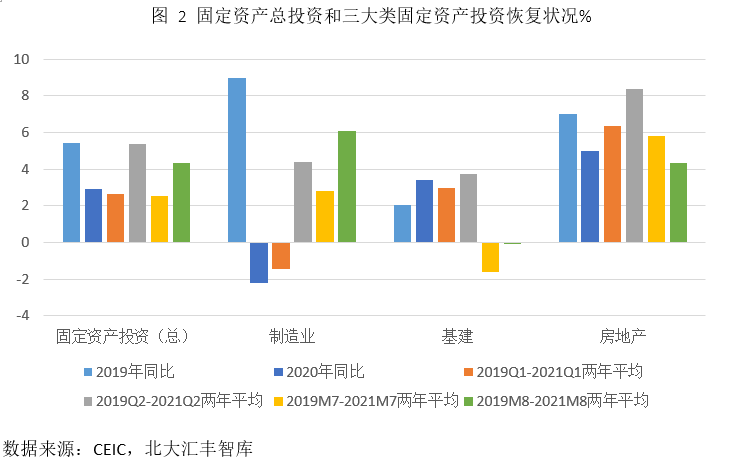

投资增速下行,基建投资快速下降

三季度固定资产投资增速比二季度下降。从图 2可看出,二季度整体固定资产投资与2019年同期比,两年平均增速已经恢复至5.4%,但7、8月固定资产投资两年平均增速又降低到2.5%和4.3%。分项来看,与2019年同期比,两年平均增速仅制造业投资与二季度基本持平,基建和房地产投资都快速下降。

制造业投资基本平稳。疫情后制造业投资回升缓慢,回升速度慢于基建和房地产。今年以来,原材料价格大幅上涨和消费市场低迷使得下游企业投资意愿较弱,一季度制造业投资两年同比增速仍为负值。在出口拉动下,二季度制造业投资回升至两年平均4.4%的增速,三季度以来基本维持平稳,7、8月两年平均增速分别为2.8%和6.1%。

基建投资大幅下滑,两年平均增速又转为负增长。今年前两个季度基建投资的两年平均增速分别为3.0%和3.7%,但三季度快速下降,7、8月两年平均增速分别为-1.6%和0%。地方政府隐性债务监管趋严,专项债发行进度偏慢,使得基建投资资金来源收缩,是基建投资下行的主要原因。根据财政部披露的数据,2021年地方政府专项债务限额34676亿元,而截止8月底,地方政府专项债发行总额为18430亿元,发行进度为53%,进度远低于2020年同期的80.4%和2020年同期的93.3%。

房地产开发投资增速下降。去年二季度中国疫情得到控制以后,房地产销售持续较好,刺激房地产投资快速回升并保持韧性。去年下半年以来,房地产调控政策持续加码,但截至今年二季度房地产投资依然保持较快增长。三季度以来,房地产销售增速开始转负,地产开发投资增速也比二季度有所下行,两年同比增速从二季度的8.4%下降至7、8月的5.8%和4.3%。

展望四季度,预计基建投资将有所反弹,房地产投资继续下行,制造业投资保持平稳。从政府意愿来看,目前经济下行压力加大,需要基建发力托底。发改委在9月份新闻发布会上明确提出,要进一步提升财政政策效能,加快地方政府专项债券发行和使用进度,推进重大工程、基本民生项目尽快形成实物工作量。从资金来源看,政府专项债发行开始提速。8月发行4896亿元,9月预计发行超5000亿元,进度明显加快,预计基建投资将在四季度加速。在继续坚持“房住不炒”的定位下,房地产调控政策全面放松的可能性不大,而近期恒大集团违约事件及后续发展或将导致整体民营房地产企业融资状况恶化,使得房地产开发投资进一步下行。外需维持平稳,叠加基建的拉动,将对制造业投资有正向促进,但房地产投资下行有负向作用,整体制造业投资可能维持平稳增长。

消费低迷

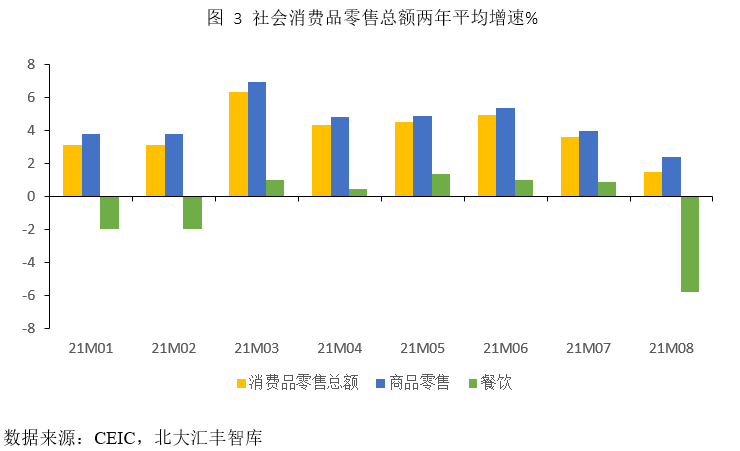

进入三季度,社会消费品零售总额两年平均增速由升转降。二季度社会消费品零售总额相对于2019年同期的两年平均增速呈现逐月回升的趋势,平均达到4.6%的增速,但进入三季度后,7、8月相对2019年同期的两年平均增速降低至3.6%和1.5%。

消费低迷有供需两方面的原因。供给方面,由于芯片短缺,导致汽车生产受限,使得7、8月汽车行业销售增速转为负值。需求方面,受南京、福建等地爆发的新一轮疫情影响,与出行相关的消费品如石油及制品类、服装鞋帽、针、纺织品类和日用品类增速均大幅下滑。尤其是在疫情影响下,餐饮消费增速又转为负值,8月餐饮消费同比增速为-4.5%,两年平均增速为-5.8%。

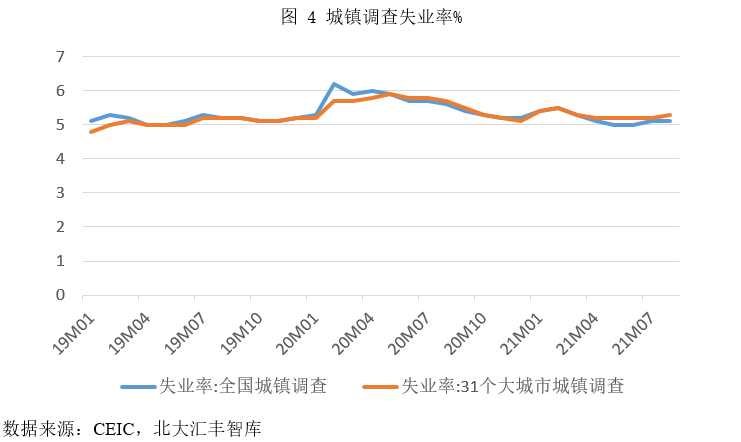

失业率增加也使得消费复苏乏力。可能受疫情和教育行业整顿影响,三季度城镇调查失业率有所上升。7、8月全国城镇调查失业率均为5.1%,比5、6月高0.1个百分点,7月31个大城市调查失业率与二季度持平,均为5.2%,但8月也上升了0.1个百分点至5.3%。基于微观数据的研究发现,群组失业率每上升一个百分点,将导致消费增速下降0.48个百分点,并且对应个体或私营企业、没有固定性职业的就业者影响更大,分别为0.5和1.22个百分点[1]。失业率上升也拖累消费回升。

进出口增速维持高位

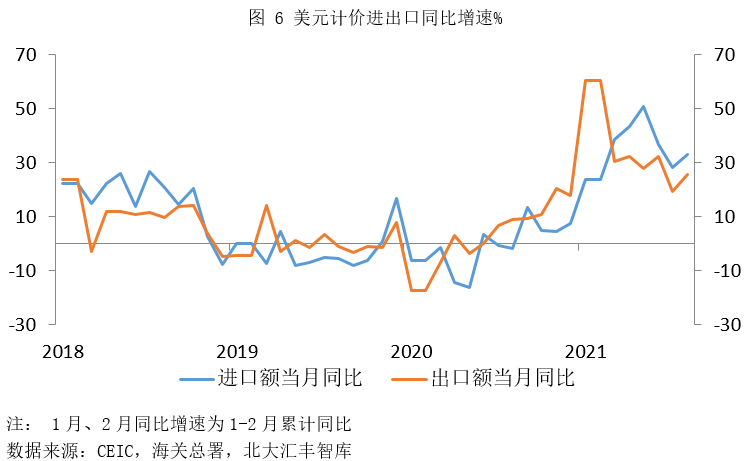

2021年7、8月出口依然快速增长。全球经济恢复继续拉动中国外需,并且并未通过替代效应导致中国出口下降[2],今年一季度和二季度出口同比分别达到48.9%和30.7%。7、8月在去年同期基数较高的情形下,同比分别增长19.3%和25.6%,并且8月出口额2943.2亿美元创出历史新高,显示中国出口具有很强韧性。

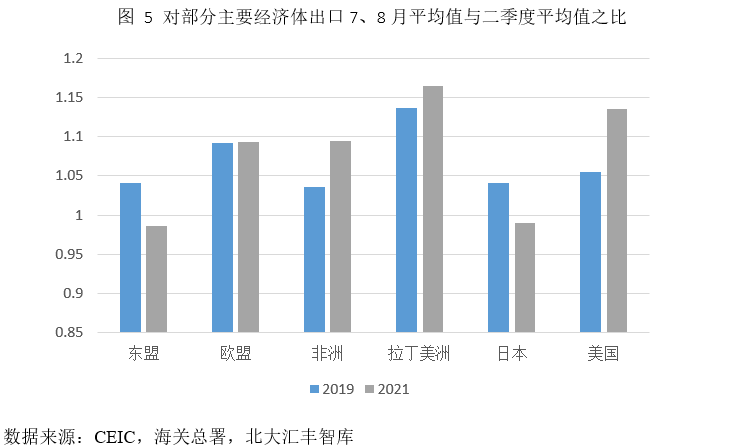

从出口的区域结构来看,不仅对美国和欧盟等发达经济体的出口增长较快,对非洲、拉丁美洲等发展中经济体的出口也快速增加。图 5显示了2019年和今年7、8月出口平均值与二季度出口平均值的比例,比较这两年的这一数值,可以规避2020年出口的基期效应。图中显示,7、8月对美国的出口增长较快,增幅远快于2019年同期,对欧盟的出口增幅基本与2019年同期持平。对非洲、拉丁美洲等发展中经济体的出口增幅,今年7、8月平均相比二季度平均也快于2019年同期。但对东盟和日本的出口,7、8月平均相比二季度平均则比2019年同期有所下降。

出口的资本品和消费品均增长较快。从中国海关统计的主要出口商品量值可以看出,出口额最大的机电产品,7、8月平均值与比二季度平均值的比为1.06,高于2019年同期值1.04。其中的自动数据处理设备及零部件、集成电路等资本品或中间品,增速均较高。其他的如铜、铝等原材料,以及高新技术产品等,都出口较快。消费品如鞋帽、箱包等,7、8月平均值与二季度平均值之比,也高于2019年同期,显示这些消费品出口增速也比较快。

进口依然保持较高增速,大宗商品价格高企和国内对上游原材料和能源需求旺盛是主要因素。从主要商品进口值来看,7、8月进口的粮食、金属矿及矿砂、原油、天然气、煤及褐煤等产品同比涨幅都超过50%。其中金属矿及矿砂和原油的进口量同比均为负值,显示进口值的大幅上涨来源于价格大幅上升。为实现双碳目标,今年节能减排领域的政策力度加大,多地严禁新增高耗能产能,对钢铁、煤炭等高碳排放行业均出台了严格的限制措施,助推了这些行业的进口增加。此外,中方仍在积极履行中美第一阶段经贸协议,从美国进口的玉米等农产品仍在大幅增长。

预计四季度出口仍将保持韧性,进口增速也维持平稳。从出口的结构来看,全球经济继续恢复仍在扩大对中国的资本品和中间品的需求,我国对发达经济体和发展中经济体的出口均在快速增长。随着德尔塔变异病毒的传播,全球抗疫形势再度变得严峻起来,多国形势再次恶化,尤其是发展中国家受疫情影响,生产和出口恢复缓慢。在严格执行“零容忍”防疫政策的基础上,中国出口优势将依然存在,出口仍将保持韧性。在外需拉动和国内对大宗商品的需求继续扩大的情形下,进口增速也将保持平稳。

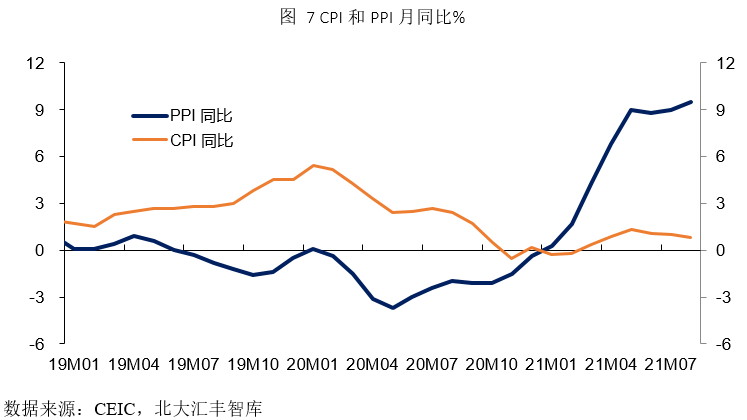

CPI同比和PPI同比继续分化

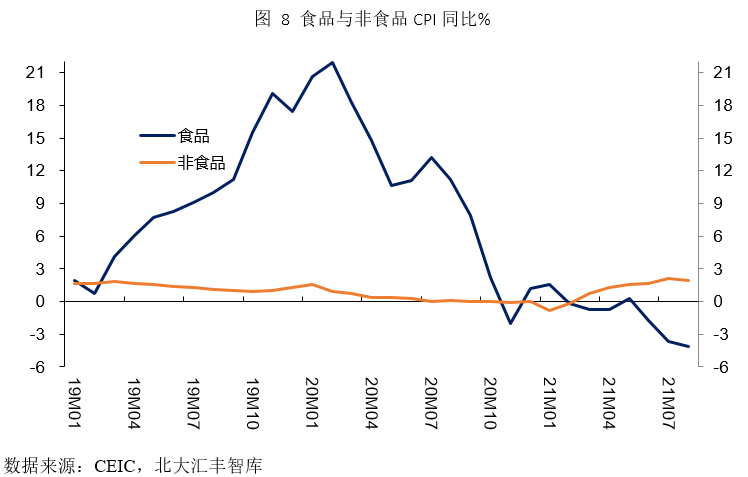

三季度CPI同比继续下降,而PPI同比则进一步上升,两者分化加剧。7、8月CPI同比分别为1.0%和0.8%,比二季度1.1%进一步下降,同期PPI同比分别为9.0%和9.5%,比二季度8.2%的涨幅更高。

CPI下行主要是受食品类CPI下降的拉动。受猪肉价格持续下降的影响,食品类CPI同比继续下行,7、8月同比分别下降3.7%和4.1%,比二季度下降幅度0.7%大幅扩大。2019年下半年以来,生猪价格持续维持高位,直到今年年初才开始下行。今年上半年生猪养殖利润依然维持高位,导致供给持续恢复,价格快速下降。目前生猪养殖利润已经转负,截至9月1日,发改委公布的猪料比价已经跌至4.56,远低于猪料比价平衡点6.38。但由于调整的滞后,生猪出栏价格仍在继续下降,食品类CPI同比上涨压力很小。